制图:蔡华伟

意在降低企业融资成本,支持实体经济持续健康发展

降息了!

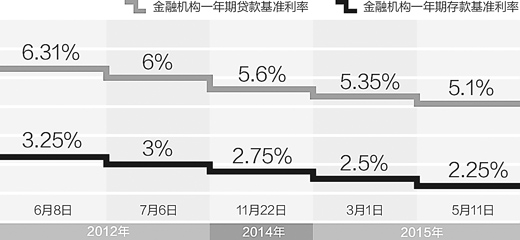

中国人民银行决定,自2015年5月11日起下调金融机构人民币贷款和存款基准利率。金融机构一年期贷款基准利率下调0.25个百分点至5.1%;一年期存款基准利率下调0.25个百分点至2.25%,同时结合推进利率市场化改革,将金融机构存款利率浮动区间的上限由存款基准利率的1.3倍调整为1.5倍;其他各档次贷款及存款基准利率、个人住房公积金存贷款利率相应调整。

这是2015年的第二次降息,也是继2014年11月以来的第三次降息。央行有关负责人表示,此次进一步下调存贷款基准利率,重点就是要继续发挥好基准利率的引导作用,进一步推动社会融资成本下行,支持实体经济持续健康发展。

中国人民银行研究局局长陆磊认为,此次利率调整主要有两方面原因:

一是发挥逆周期宏观调控工具作用。2015年一季度以来的经济运行所面临的下行压力、物价总水平保持低位,都决定了通过名义利率适度下调以实现实体经济部门的实际融资成本稳中有降的客观需要,以此稳定实体经济运行预期。综合考虑价格因素后的实际利率水平,此次利率调整体现了货币政策的稳健性。

二是发挥货币政策的预调与微调职能。一年期存贷款基准利率同步下调0.25个百分点,可以起到对市场预期的预调与微调作用。

陆磊表示,一方面,利率政策作为传统货币政策工具,其运用意味着政策空间依然存在,通过降低融资成本以改善实体经济部门财务状况的政策效果显然可以预期,而当前所谓“中国版量化宽松”的说法是建立在传统货币政策工具失灵、缺乏操作空间的基础上,与近期中国货币政策量、价工具组合综合运用具有较大余地不符。另一方面,0.25个百分点的调整幅度反映了尽管经济下行存在较大压力,但我们具备挖掘经济潜力,形成新型经济增长点、增长极、增长带的发展空间。

“此次降息最主要的目的是降低企业融资成本。”交通银行首席经济学家连平表示,当前国内经济结构调整步伐加快,外部需求波动较大,我国经济仍面临较大的下行压力。同时,国内物价水平总体处于低位,4月份PPI同比变动-4.6%,CPI小幅回升但仍处于低位,实际利率高于历史平均水平,为继续适当使用利率工具提供了空间。

连平认为,此次下调金融机构贷款及存款基准利率能够有效减轻企业压力,降低企业融资成本,对于稳增长发挥重要作用。

进一步推进利率市场化,完全放开存款利率上限的时机条件已成熟

结合此次降息,存款利率浮动区间进一步扩大至基准利率1.5倍,央行有关负责人分析,目前,我国除存款外的利率管制已全面放开,存款利率浮动区间上限不断扩大,金融机构自主定价能力显著提升,分层有序、差异化竞争的存款利率定价格局基本形成,市场化利率形成和传导机制逐步健全。

“存款保险制度为进一步推进利率市场化改革奠定了体制基础。”陆磊表示,5月1日存款保险条例的正式公布为存款利率浮动区间上限进一步扩大,甚至全面取消浮动区间塑造了微观体制机制保障。在确保存款人安全的前提下,金融机构可以拥有更为广阔的自主定价空间,使市场供求在金融资源配置中起决定性作用。

央行有关负责人说,当前,银行体系流动性总体充裕,市场利率趋于下行,实际上已为放开存款利率上限提供了较好的外部环境和时间窗口。“由于目前存款利率‘一浮到顶’的机构数量已明显减少,预计金融机构基本不会用足这一上限。”